年末調整の配偶者特別控除の必要書類とは?書き方を詳しく説明!

執筆: 『人事労務の基礎知識』編集部 | |

配偶者の妻が働いているが、夫の会社の社会保険に加入したいという場合、収入が年間130万円以下でしかも夫の収入の半分以下という要件を満たさなければなりません。これさえ満たせば健康保険料の負担はなく(夫の保険料は被扶養者の有無に関わらず一定)、年金も3号被保険者として月額16,260円の国民年金保険料を納めているのと同じ扱いとなります。

そのため妻が年収を130万円以下に抑えようとする130万の壁があると言われてきました。

しかし、平成28年10月以降、従業員501人以上の規模の事業所においては、週20時間以上労働して年間106万円以上の収入がある人は社会保険に加入することとなりました。

今後、法改正があり、平成31年10月以降は全事業所が対象となる予定です。これまで被扶養者となっていた妻の多くが社会保険に加入する被保険者となり、当然ながら夫の被扶養者ではなくなります。これが新たな106万の壁です。それで、年収を106万円以下にしてほしいという要望が、従業員から出るかもしれません。

税金に関する年収の壁

さらに、103万の壁もあります。これは所得税に関係があります。収入があると、所得税がかかります。所得税は一年間の収入に対してかかりますが、その収入の中から一定の金額が控除されます。

控除されるのは保険料やふるさと納税がありますが、法律で決められた控除もあります。一つは基礎控除で、一律38万円です。つまり収入のうち38万円には税金が課せられません。さらに給与に対しては65万円が控除されます。それで一年間の収入の合計が103万円以下であれば、税金がかからない、つまり非課税となります。

しかも、年収を103万円以下にすると、自分の税金だけではなく、配偶者の税金にも影響があります。これが配偶者控除というもので、自分の年収が103万円以下だと配偶者の所得税の計算の際には38万円が控除されます。そのため、すでに社会保険で夫の扶養に入っている妻の中には、税金の面でも扶養に入ろうとして、一年間の収入が103万円を超えないように仕事を調整する人がいます。これがいわゆる103万の壁というものです。なお、この配偶者控除は2017年に廃止される方向で検討されていますので、今後の報道に注目しておく必要があります。

配偶者特別控除とは

配偶者控除に似たものとして、配偶者特別控除というものがあります。配偶者の収入が103万円以下の場合は38万円が控除されます。

この38万円の控除は配偶者の給与所得が103万円を超えるとすぐに控除されなくなるわけではなく、141万円までは段階的に控除されます(控除される金額については、配偶者特別控除申告書に早見表が掲載されています)。これが配偶者特別控除です。141万円を超えると控除はされなくなります。

配偶者控除も配偶者特別控除も、受けるためには以下のような条件があります。

- 戸籍上の夫婦であること(内縁の夫婦ではダメ)

- 夫婦が生計を同じくしていること(同居または仕送りしていること)

- 家族が自営業をしている場合、従業員の配偶者がその事業専従者になっていないこと

- 従業員の配偶者が他の人の扶養に入っていないこと

- 従業員の給与所得が合計1000万円以下であること

さらに配偶者の給与所得が103万円から141万円の配偶者特別控除の場合には、次の条件が追加されます。

※また夫婦双方がお互いに配特控除を受けることはできませんので注意してください。

※給与所得の求め方はこちらを参照ください。国税庁

配偶者特別控除の書き方

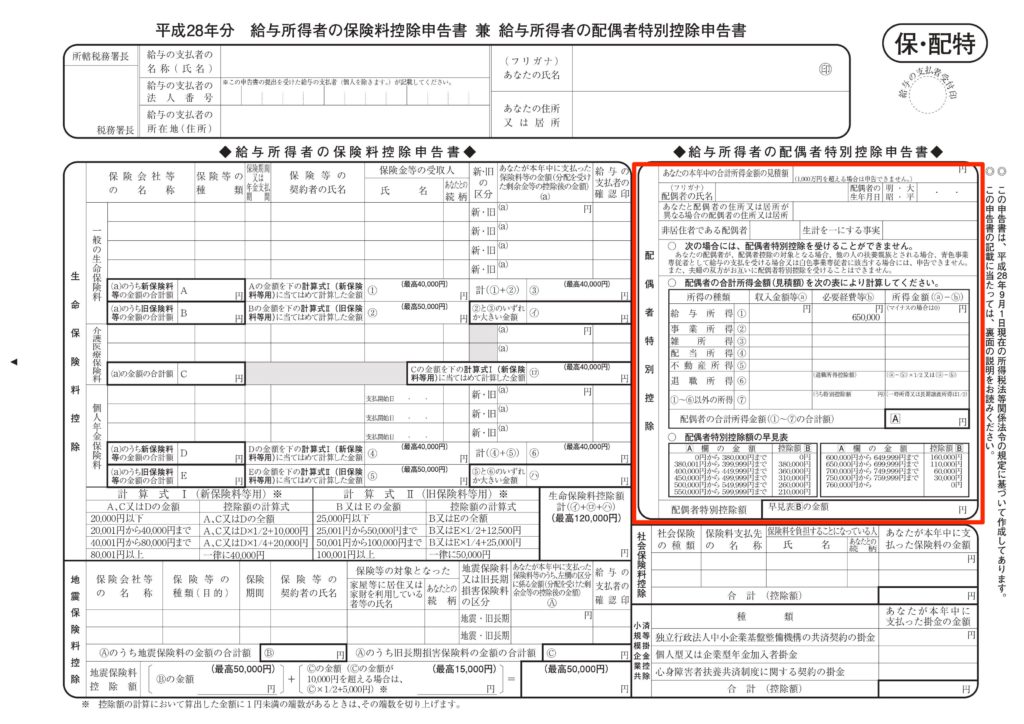

配偶者特別控除の申請は、配偶者控除の申請とは別の用紙を使用します(配偶者控除:給与所得者の扶養控除等(異動)申告書、配偶者特別控除:給与所得者の保険料控除申告書兼給与所得者の配偶者特別控除申告書)。

まず、妻の年収の概算を記入します。そして給与所得者に共通の控除として65万円を引いた所得金額を記入します。その後、前述の通り控除額については早見表がありますので、所得から控除額を出して記入します。もし年末になって妻の年収が増減し、控除される金額が異なるなら、改めて確定申告してもらわなければなりません。

配偶者特別控除の必要書類

原則として、配偶者控除も配偶者特別控除も、添付書類は不要です。収入を記入しますが、これを証明する書類などは必要ありません。

ただし、配偶者特別控除を受ける妻が海外にいる場合、平成28年以降は特別な扱いとなります。妻が日本に居住していなくても、戸籍上夫婦であり、送金して相手の生活を養っているという実態があれば、控除の対象となりますが、この点については証明する書類を添付しなければなりません。添付する書類は以下の通りです。

- 親族関係書類(戸籍上の夫婦であり、海外へ移動したことを証明するもの。戸籍の附票、パスポートの写しなど)

- 送金関係書類(生活費を送金しており生計が同じであることを示すもの。金融機関の送金依頼書や、クレジットカードの明細書など)

送金の際には、何らかの仕方で証明書が発行されるような方法で送金し、控えを保管しておかなければなりません。

まとめ

配偶者(特別)控除は、従業員の税金に関わるものなので、ミスなく済ませたいものです。この制度について、「配偶者特別控除を受ける場合は配偶者控除を受けられません」などと説明されることがありますが、これは誤解を招く記述だと思います。まるで、どちらの控除を受けるかを選ぶことができるかのような書き方です。ですが、実はそのようなものではなく、どちらの控除を受けるかは妻の収入によって自動的に決まります。配偶者控除と配偶者特別控除は連続性のある制度で、内容は比較的シンプルです。落ち着いて、取り組んでください。

その他の提出書類はこちらで確認してください。

人事SaaS記事をキーワード検索

人気のSaaS記事

- 【2024年最新】おすすめの無料名刺管理アプリ10選を徹底比較!安全度や選び方もご紹介!

- [ 健康保険証 ] 保険者番号、記号、番号の意味

- 【2024年最新】つながりたくない人におすすめの名刺管理アプリをご紹介!つながらない対策方法も!

- 【2024年最新】給与計算におすすめの本10冊を厳選!

- 個人でも使いやすい名刺管理アプリはどれ?名刺管理アプリの選び方とポイント!おすすめの紹介!

- 給与所得者の扶養控除等申告書の書き方。記入すべきは、現住所か住民票か?

- 【2024】九州地方人気の地方移住先おすすめ14選!地方移住のメリット・おすすめの市町村を紹介

- [ 健康保険 ] 被保険者整理番号、事業所記号とは

- 【比較表有り】おすすめのRDB一覧を徹底比較!NoSQLとの違いやメリットも解説

- 給与計算をエクセルで行う方法とは?|便利な関数やメリットを紹介!