予想以上の好業績!決算賞与の支給時に控除する項目と金額の計算方法とは

執筆: 『人事労務の基礎知識』編集部 | |

賞与は通常、年に2回、夏と冬に支給されることが多いですが、年2回の賞与とは別に会社の業績が好調で決算賞与が支給することがあります。この決算賞与の支給と控除すべき項目について、確認してみましょう。

決算賞与の支給で気を付けること

会社が、決算賞与を支給するのは業績が好調で従業員に還元したいという目的があります。そして、法人税を節税したいという狙いがあります。法人税というと難しく思えるかもしれませんが、法人税は会社の利益に課せられるものです。

なるべく、会社としては、この法人税を節約したいために少しでも多くの費用を計上する対策を練ります。決算賞与を支給することで、通常より費用を多く計上することができます。ただし、この費用を法人税法上の経費(損金)として、税務署に認めてもらうには、一定の要件を満たす必要があります。

具体的には、決算賞与は決算の前の段階で支給することです。決算が3月であれば、2月ぐらいのタイミングで支給するとよいでしょう。また、決算賞与を支払っているという証拠を残しておく必要があります。よって、決算賞与を支給する際は書面で通知するようにします。

せっかく、決算賞与を支給しても、法人税の節税対策とならなければ、意味のないものになってしまいます。

したがって、決算賞与を経費とできる要件をしっかりと確認する必要があります。この決算賞与の支給は従業員に対する賞与分のみが、法人税法上の経費(損金)とできます。よって、役員に対する決算賞与の支給は、法人税法上の経費(損金)とできません。役員賞与分を法人税法上の経費(損金)とするには、あらかじめ、金額と支給時期を届け出る必要があります。

ただし、取締役営業部長のような執行役員(使用人兼務役員)の場合は、使用人分の賞与は法人税法上の経費(損金)とできます。

決算賞与から控除する社会保険

決算賞与から控除する社会保険は標準賞与をもとに計算します。毎月の給与に対する社会保険は標準報酬月額をもとに計算しますが、賞与の場合は異なります。

標準賞与とは、賞与の金額から1,000円未満を切り捨てた金額になります。

決算賞与から控除する社会保険には、健康保険と厚生年金があります。

健康保険と厚生年金の計算は標準賞与の金額に保険料率を乗じた金額になります。標準賞与の金額は健康保険の場合、年間で573万円、厚生年金が1ヶ月で150万円を上限としています。また、保険料率は標準報酬月額の率と同じになります。

そして、決算賞与を支払う場合、年金事務所に従業員の個人ごとの標準賞与額を記載した「被保険者賞与支払届」を賞与の支払日の5日以内に提出する必要があります。なぜなら、賞与の金額に対して、年金事務所で健康保険と厚生年金の金額を計算して、会社に通知する必要があるからです。

通常、健康保険と厚生年金は給与支払日の翌月末までに支払います。毎月の給与はほぼ変動はないので、毎月の健康保険と厚生年金も通常は、変動ないとみていいです。

しかし、決算賞与の支払いの翌月は、通常の給与に対する健康保険と厚生年金以外に決算賞与に対する健康保険と厚生年金も上乗せされるので、注意が必要です。

決算賞与から控除する社会保険には、健康保険と厚生年金以外に雇用保険があります。

この雇用保険の計算は標準賞与の金額に通常の給与と同じ雇用保険料率を乗じて計算します。

決算賞与から控除する源泉所得税

決算賞与から控除する源泉所得税の計算は毎月の給与に対する源泉所得税と異なります。少しプロセスが複雑になります。

まずは、決算賞与支給から社会保険(健康保険、厚生年金、雇用保険)を差し引きします。毎月の給与に関しても、源泉所得税は社会保険を差し引きした金額をもとに行うので、この点は同じです。

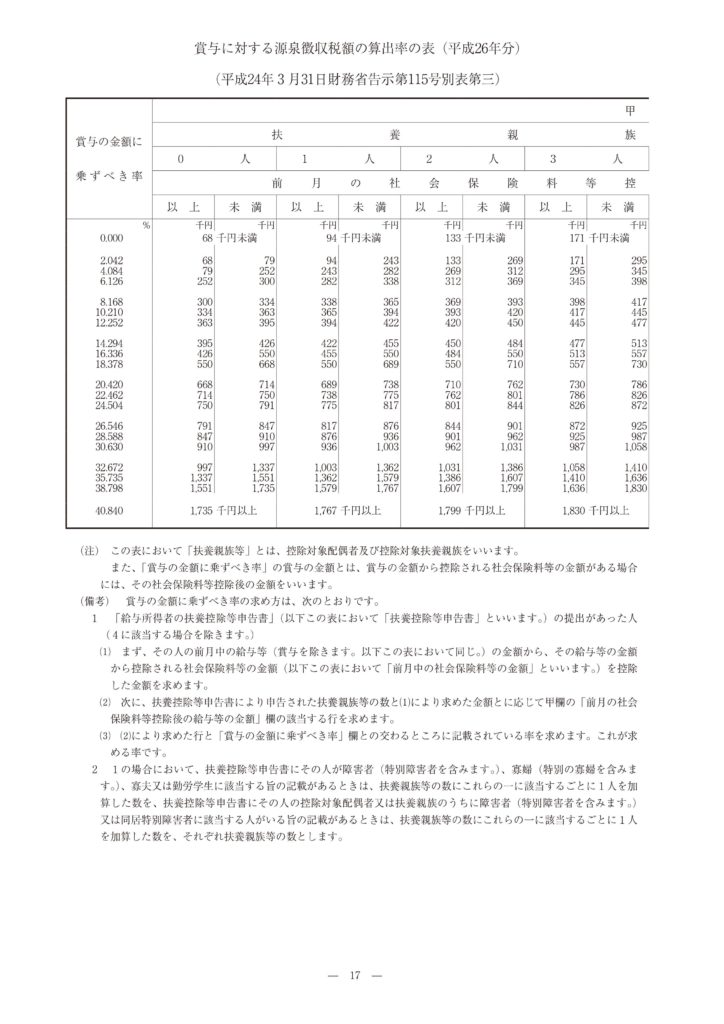

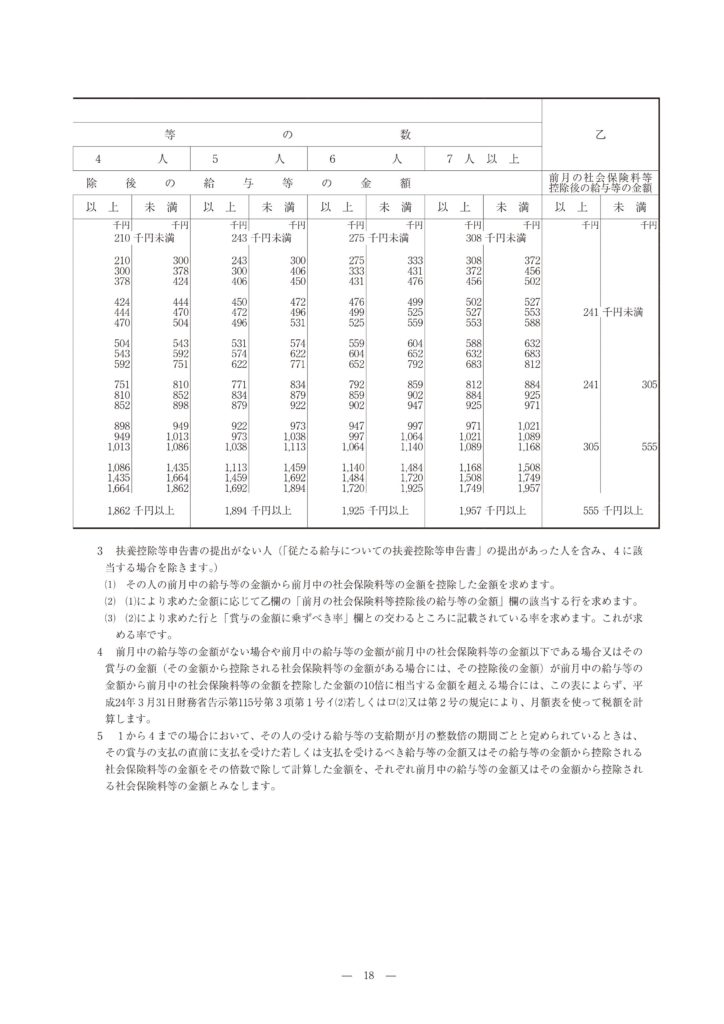

次に決算賞与支給から社会保険を差し引きした金額に一定の税率を乗じて計算します。この税率は「賞与に対する源泉徴収額の算出率の表」を用いて決定します。

ここで問題となるのは、この表の金額です。この金額は決算賞与支給から社会保険を差し引きした金額ではなく、決算賞与が支給された前月の給与から社会保険を差し引きした金額になります。

例えば、決算賞与が50万円で、社会保険が8万円としましょう。この場合、算賞与支給から社会保険を差し引きすると、50万円-8万円=42万円になります。ただし、この金額が源泉徴収額の税率を決定するための金額ではありません。前月の給与が25万円で、社会保険が4万円とした場合、25万円-4万円=21万円が賞与に対する源泉徴収額の税率を決定するための金額になります。そして、この金額に扶養親族の数を考慮して、税率を決定します。

前月の給与から社会保険を差し引きした金額が21万円で扶養の数が1人の場合は、「賞与に対する源泉徴収額の算出率の表」から税率は2%(復興増税を除く)になります。よって、決算賞与支給から社会保険を差し引きした金額が42万円の場合、源泉税は42万円×2%=8,400円になります。

まとめ

従業員にとって、夏と冬以外に賞与を貰えるのはうれしいことです。そして、会社としても決算賞与を支給することで法人税対策にもなります。結果的には従業員と会社の双方にメリットをもたらします。

ただし、賞与を支給するということは、毎月の給与と同様に社会保険と源泉所得税の支払いが必要になります。

よって、この負担を考える必要があります。また、計算方法も毎月の社会保険と源泉所得税の計算とは異なってきます。特に社会保険は会社と従業員の双方に負担がかかるため、計算を間違うとお互いに影響が出るので、計算を慎重に行いましょう。また、源泉所得税の計算プロセスは毎月の計算と異なり、複雑です。この計算もプロセスも良く確認するようにしましょう。

人事SaaS記事をキーワード検索

人気のSaaS記事

- [ 健康保険証 ] 保険者番号、記号、番号の意味

- 【2024年最新】おすすめの無料名刺管理アプリ10選を徹底比較!安全度や選び方もご紹介!

- 【2024年最新】つながりたくない人におすすめの名刺管理アプリをご紹介!つながらない対策方法も!

- 【2024年最新】関東のおすすめ地方移住先18選!地方移住のメリットや選ぶ基準も解説

- 【2024】九州地方人気の地方移住先おすすめ14選!地方移住のメリット・おすすめの市町村を紹介

- 【2024年最新】近畿地方でおすすめの地方移住先9選~市町ごとの特徴・おすすめポイントを紹介~

- 個人でも使いやすい名刺管理アプリはどれ?名刺管理アプリの選び方とポイント!おすすめの紹介!

- 【2024年最新】給与計算におすすめの本10冊を厳選!

- 雨で自転車通勤しなかった従業員の交通費

- 北欧スウェーデンの、6時間労働制とワークライフバランス