中国人留学生などのアルバイト雇用手続きで注意するポイント

執筆: 『人事労務の基礎知識』編集部 | |

東京大学に留学する外国人が、3000人を突破しました。中でも、中国からの留学生は、その半数を占める勢いです。(東京大学・国際交流関係統計資料『[PDF] 2016年(H28年)5月1日現在 外国人学生数』)

この様な状況下、どんな業界・業種でも、学生アルバイトを募集した場合に、留学生(特に、中国人留学生)が応募してくる事は珍しく無いでしょう。今回の記事では、留学生(特に中国人)をパート・アルバイトとして採用する場合の注意点を解説します。

面接

外国人を面接するとき、何よりも重要なのは、就労資格があるかどうか、また滞在許可期間内であるかどうかの確認です。これをきちんと確認せずに不法就労の外国人を雇用することになれば、不法就労助長罪に問われることさえあります。応募の段階で外国人だと判明した場合は、面接する際に「パスポート」と「在留カード」を持参してもらうよう事前に伝えましょう。

面接時に確認すべき書類;

- パスポート: 資格外活動許可認印シールが貼られているもの

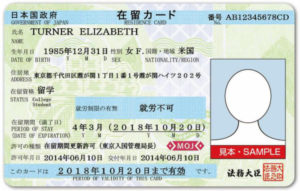

- 在留カード: 在留資格の欄に「留学」とあるもの(=留学ビザで来日したことを証明するもの)

▲引用:入国管理局『在留カードとは?』

留学生アルバイトの労働時間制限

就労ビザと異なり、留学ビザの発給目的は就学許可です。留学生には、留学の目的である学業の妨げにならないことを条件として、アルバイトすることが許可されています。

この許可を受ければ、風俗営業や深夜労働を除き、働く勤務先や時間帯などを指定される事はありません。ただしアルバイト可能時間という、働いていい制限時間があります。時間は条件によって異なりますが、一般的な大学の留学生であれば1週間のアルバイト時間は28時間以内とされています。大学が夏休み、春休みなどの長期休暇であれば、1日8時間まで可能です。

許可を得ていることの確認は、「在留カード」で行うことができます。裏面の下にある「資格外活動許可」欄に、「許可:原則週28時間以内・風俗営業等の従事を除く」と記載があるはずです。さらにパスポートの中には、前述の通り、「資格外活動許可」と書かれたシールが貼られているはずです。これらを確認しコピーをとっておきましょう。

もし許可を得ていなかった場合には、入国管理局に許可申請する必要があります。申請してから許可が出るまでアルバイトはできませんので注意してください。

留学生アルバイトの社会保険と労働保険

留学生アルバイトに対しても、社会保険(健康保険、厚生年金保険)と労働保険(労災保険、雇用保険)は、日本人と同様に適用するという原則があります。しかし、就労可能時間の制限があるため、例えば所定労働時間が8時間の会社なら、社会保険(健康保険、厚生年金保険)への加入は必要ありません。労働保険の内、雇用保険への加入は必要ありませんが、労災保険には加入する必要があります。もし労働に関係してケガや病気になった場合には、労働者災害補償保険(労災保険)補償給付の手続きする事で、日本人同様に補償給付を受けることができます。

その他、留学生アルバイトの労働条件

日本人アルバイト・パートと同じ様に、最低賃金法、労働基準法、労働安全衛生法、労働者災害補償保険法等の法律が適用されます(※労働基準法第3条で、国籍による労働条件面の差別は明確に禁止されています)。ですので当然、有給休暇も与える必要があります。

また、1年以上日本に住む場合は外国籍だとしても年末調整の対象者になりますので、源泉徴収も行います。

なお雇用時には、労働条件通知書や雇用契約書を締結し、双方の認識に齟齬が無いように気をつけましょう。

こちらも参照下さい:『 雇用契約書と労働条件通知書の違い、使い方、雛形 』

留学生と個人番号(マイナンバー)

留学生に個人番号(マイナンバー)が発行されるのかどうか、疑問に思われる方もおられるでしょう。個人番号(マイナンバー)は住民票がある人に発行されます。留学生は、住民票を作成できるので、個人番号(マイナンバー)も付与されています。

留学生が個人番号(マイナンバー)付きの住民票を作成するには、入国時に受け取る「在留カード」の裏面に記載されている「住居地記載欄」にある住所地の市区町村役場に行き、住所登録する必要があります。

留学生アルバイトの所得税・住民税

留学生のアルバイト代が学費や生活費にあてられている場合、雇い主が税務署に「租税条約に関する届出書」を提出することで、留学生の所得税が免除または減額される場合があります。日本人の従業員にはない制度です。これは、租税条約を締結している国との間だけの取り決めですが、中国はこの条約を結んでいる国になります(他にも韓国やタイなどがあります)。ただし、留学生の通っている学校には注意しなければなりません。大学は対象となりますが、専門学校や日本語学校は対象外です。大学に通う中国人留学生の場合は、所得税は全額免除となります。この免除を受けるためには、初めて給料を支払う日の前日までに、在学証明書等を添付して届出書を税務署に提出しなければなりません。

手続き参考)『[手続名]租税条約に関する届出(教授等・留学生・事業等の修習者・交付金等の受領者の報酬・交付金等に対する所得税及び復興特別所得税の免除)』

まとめ

今回は、主に昼間学生として大学に通う留学生を雇い入れる場合の注意点をまとめました。とにかく最優先すべきなのは、在留カードの現物確認です。表裏のコピーを控えておき、留学ビザであること、資格外活動許可があること、また在留期間が過ぎていないことを確認してください。

関連する情報

人事SaaS記事をキーワード検索

人気のSaaS記事

- [ 健康保険証 ] 保険者番号、記号、番号の意味

- 【2024年最新】おすすめの無料名刺管理アプリ10選を徹底比較!安全度や選び方もご紹介!

- 【2024年最新】つながりたくない人におすすめの名刺管理アプリをご紹介!つながらない対策方法も!

- 【2024年最新】関東のおすすめ地方移住先18選!地方移住のメリットや選ぶ基準も解説

- 【2024】九州地方人気の地方移住先おすすめ14選!地方移住のメリット・おすすめの市町村を紹介

- 【2024年最新】近畿地方でおすすめの地方移住先9選~市町ごとの特徴・おすすめポイントを紹介~

- 個人でも使いやすい名刺管理アプリはどれ?名刺管理アプリの選び方とポイント!おすすめの紹介!

- 【2024年最新】給与計算におすすめの本10冊を厳選!

- 雨で自転車通勤しなかった従業員の交通費

- 北欧スウェーデンの、6時間労働制とワークライフバランス