「所得税徴収残高計算書」と納期特例について。記入する際に注意するポイントを解説

執筆: 『人事労務の基礎知識』編集部 | |

従業員が会社から得た給与には、所得税がかかります。

本来は、この所得税は個人が計算して、税務署に各自で納付する申告納税という方式がとられます。

ただし、この申告納税を個人で行うと申告する人が殺到してしまい、税務署も対応しきれません。

そこで、通常は、会社が従業員に給与を支払う場合、所得税の金額を給与から差し引きして、従業員に代わって納税するという源泉徴収の方式がとられています。

この源泉徴収では、「所得税徴収残高計算書」という納付書を用いて、納税をする形になります。

したがって、会社の経理部や総務部では、この源泉徴収業務が発生し、「所得税徴収残高計算書」の記入方法を知っておく必要があります。源泉徴収制度のしくみと「所得税徴収残高計算書」に記入する際に注意するポイントを解説していきます。

「給与所得・退職所得税等の所得税徴収残高計算書」とは

「所得税徴収残高計算書」は、所得税の納付書になりますが、いくつか種類があります。ここでは毎月、メインで扱う「給与所得・退職所得税等の所得税徴収残高計算書」について、解説していきます。

「給与所得・退職所得税等の所得税徴収残高計算書」は様式が一般用と納期特例用の2つに分かれます。納期特例用は後述するので、ここでは一般用について確認していきます。

通常、給与から天引きした源泉所得税は、給与を実際に支払った月の翌月10日までに会社を管轄する税務署に納付する必要があります。

例えば、8月25日に支払う際に会社が預かった源泉所得税は、「給与所得・退職所得税等の所得税徴収残高計算書」の納付書を用いて、9月10日までに税務署に納付する必要があります。

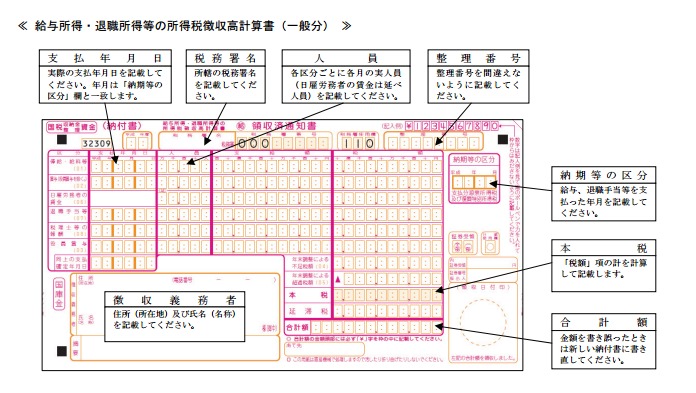

「給与所得・退職所得税等の所得税徴収残高計算書」の記入例(一般用)

「給与所得・退職所得税等の所得税徴収残高計算書」(納付書)には、支払年月日、支払人数、支給額、税額(源泉所得税額)を記入します。納付書は複写になっており、ボールペンを用いて記入します。したがって、書損じした場合は、書き直しになります。

例えば、平成28年8月25日に、従業員5人に対して1,000,000円の給与を支払ったとします。

この給与に対して源泉所得税10万円を預かっており、9月10日に納付するための納付書を記入するとします。

俸給・給与等の区分の支払年月日欄には、280625と記入します。この際に9月10日と記入しないように注意してください。あくまでも給与支払日になります。人数欄には、5人と記入します。支給額欄には、支払った給与総額の1,000,000を記入します。この金額には、通勤手当を含まないことに注意してください。通勤手当は、所得税が非課税となるからです。税額欄には源泉所得税100,000を記入します。そして、この金額を本税の欄にも記入します。最後に合計額に記入しますが、頭に¥マークをつけて、¥100,000と記入します。

この手順で納付書を作成して、銀行または郵便局にて、納付書とともに源泉税額を納付します。

納期特例

通常、源泉所得税は給与支払月の翌月10日に支払います。ただし、給与支払いの対象となる従業員が10人未満の場合は、「源泉所得税の納期特例の承認に関する申請書」を提出して、税務署長の承認を得ておけば、納付を1月と7月の年2回で納付することができます。この制度を納期特例といいます。

具体的には、1月から6月までの源泉所得税をまとめて、7月10日までに、7月から12月までの源泉所得税をまとめて、翌年の1月20日までに納付することになります。

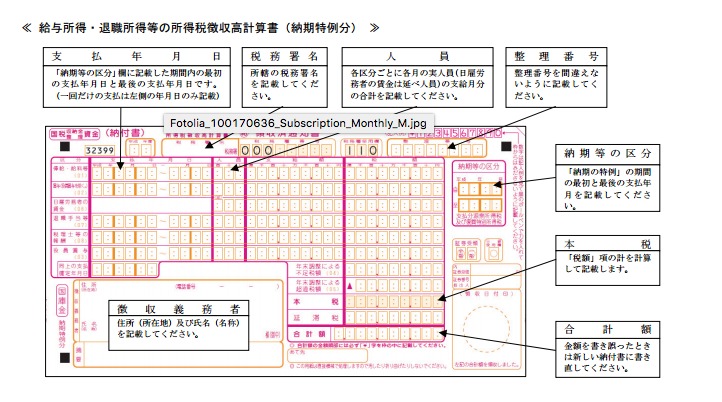

「給与所得・退職所得税等の所得税徴収残高計算書」の記入例(納期特例用)

「給与所得・退職所得税等の所得税徴収残高計算書」(納期特例用)の納付書は、一般用と異なり、納期特例分と書いてあるものを用います。

例えば、平成28年1月25日から6月25日分の、従業員5人に対して1,000,000円×6か月=6,000,000円の給与を対する源泉所得税10万円×6か月=600,000円の源泉税を預かっており、7月10日に納付するための納付書を記入するとします。

俸給・給与等の区分の支払年月日欄には、280125~280625と記入します。人数欄には、5人×6か月=30人と記入します。5人ではなく、延べ人数になるので、注意が必要です。支給額欄には、支払った給与総額の6,000,000を記入します。この金額には、通勤手当を含まないことに注意してください。通勤手当は、所得税が非課税となるからです。税額欄には源泉所得税600,000を記入します。そして、この金額を本税の欄にも記入します。最後に合計額に記入しますが、頭に¥マークをつけて、¥600,000と記入します。

この手順で納付書を作成して、銀行ないし郵便局にて、納付書とともに源泉税額を納付します

まとめ

源泉徴収事務は毎月の給与計算業務の中で、社会保険業務と並んで大事な業務となります。源泉所得税の支払期限は給与支払月の翌月10日までとなっており、この支払期限を過ぎてしまうと、延滞税が課せられので、期限を守るように注意しなければなりません。

給与の総額は固定給の人ならば毎月決まっていますが、残業手当は毎月変動します。その他、住宅手当、扶養手当など変動する可能性があるものもあります。これらの手当を早めに確定するためには、従業員の動向をよく確認しておく必要があります。

給与の総額を早めに確定することで、源泉所得税の納付額も早めに確定でき、「給与所得・退職所得税等の所得税徴収残高計算書」の作成作業もスムーズにいきます。

人事SaaS記事をキーワード検索

人気のSaaS記事

- [ 健康保険証 ] 保険者番号、記号、番号の意味

- 【2024年最新】おすすめの無料名刺管理アプリ10選を徹底比較!安全度や選び方もご紹介!

- 【2024年最新】つながりたくない人におすすめの名刺管理アプリをご紹介!つながらない対策方法も!

- 【2024】九州地方人気の地方移住先おすすめ14選!地方移住のメリット・おすすめの市町村を紹介

- 【2024年最新】関東のおすすめ地方移住先18選!地方移住のメリットや選ぶ基準も解説

- 【2024年最新】近畿地方でおすすめの地方移住先9選~市町ごとの特徴・おすすめポイントを紹介~

- 個人でも使いやすい名刺管理アプリはどれ?名刺管理アプリの選び方とポイント!おすすめの紹介!

- 【2024年最新】給与計算におすすめの本10冊を厳選!

- 雨で自転車通勤しなかった従業員の交通費

- 北欧スウェーデンの、6時間労働制とワークライフバランス