給与明細に必須の記載事項とは

執筆: 『人事労務の基礎知識』編集部 | |

毎月、給与計算の業務として、総務部や人事部では給与明細を作成します。この給与明細にはどんな項目を記載すべきなのでしょうか。具体的な給与明細の役割と記載項目について、解説していきます。

給与明細の作成目的と役割

そもそも給与明細の役割は何で、どのような目的で作成するのでしょうか。

給与明細は労働基準法という法律では、作成する義務はないです。ただし、所得税法という法律では、作成する義務があります。所得税は源泉所得税という形で給与から控除されるので、大事なポイントとなります。

では、給与明細にはどのような役割があるのでしょうか。

給与明細は、会社が従業員に対して、給与を支払ったという証拠書類になります。また、給与からどのような項目で控除したのかという内訳を開示するという目的もあります。

そして、給与明細を作成する目的は、対外的な会社の信用力を示すためでもあります。会社が従業員に対して、給与明細を作成して渡すのは、雇用契約で交わした約束通りに給与を支払っているという証明であり、法律に従って、税金や社会保険を控除していることも証明することになります。

さらに、会社では税務署の調査が入ることもあります。税務署は、勤務実態がある従業員に対して、適正に給与を支払っているかどうかを調査します。勤務実態のない従業員に対して、給与を支払っていることにして、人件費を不当に計上し、会社の利益を不当に減らすことがあるからです。また、その逆に実際に支払っている給与の金額を不当に減らして、所得税や社会保険を不当に低くするという不正も起こりえます。

よって、勤務実態がある従業員に対して、適正に給与を支払い、所得税や社会保険も適正に計算して、納付していることを証明するために、給与明細は必要であり、作成することが慣習化しています。

給与明細の記載項目

給与明細には、具体的にどんな項目を記載すればよいのでしょうか。

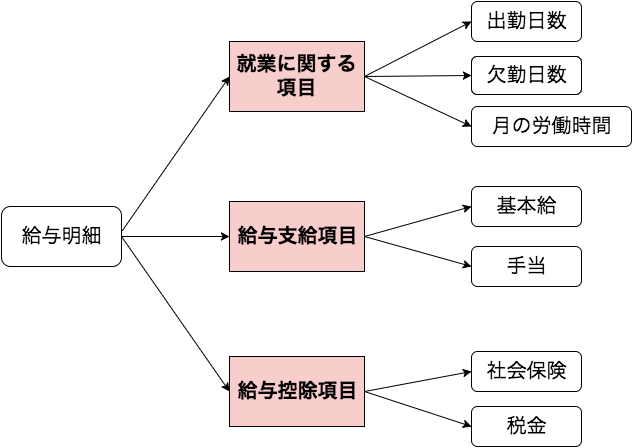

給与明細には、就業に関する項目、給与支給項目、給与控除項目の3つの項目を記載します。

就業に関する項目には、従業員の勤怠に関する項目を記載します。

給与支給項目には、給与の金額や手当の項目を記載します。

給与控除項目には、給与から差し引く税金や社会保険などの項目を記載します。

それぞれの項目について、具体的に確認してみましょう。

就業に関する項目

就業に関する項目には、従業員の勤怠に関する項目を記載します。具体的には、出勤日数、欠勤日数、月の労働時間になります。特に労働時間に関しては残業した時間の集計が大事です。この残業時間をもとに残業手当を計算することになるからです。

給与支給項目

給与支給項目には、給与の金額となる基本給や手当の項目を記載します。

給与の金額のメインとなる基本給は会社の給与規定に従い、年齢や勤続年数により決定した金額を記載します。この基本給は退職金制度を設けている会社では、退職金の計算に関係してくるので、大事なポイントとなります。

手当は、職務に対するものと従業員個人の生活に対するものがあります。

まずは、職務に対するものとして残業手当があります。これは、前述したように、残業時間に対して支払うものです。この残業手当は、通常支払われる給与より25%割増した金額を支払います。

また、役職手当や資格手当や通勤手当です。これは、役職に相当する金額や資格に対するものに支払います。

通勤手当は、従業員の自宅から会社までの交通費ですが、所得税が非課税となるので、注意が必要です。

従業員個人の生活に対するものとして、住宅手当や家族手当があります。

これは会社の給与規定に従い、支給されるもので、会社により異なります。住宅手当や家族手当は従業員が一人暮らしをしたり、結婚したり、子供が生まれた場合に関わるものなので、従業員の個人情報には気を配っておく必要があります。

給与控除項目

給与控除項目には、給与から差し引く税金や社会保険などの項目を記載します。

税金は、源泉所得税と住民税になります。源泉所得税は源泉徴収税額表により、差し引きする源泉税額を決定します。住民税は給与から差し引く特別徴収という方式を採用している場合に、差し引きします。住民税の金額は従業員の住所地である市区町村から金額の決定書が通知されてきます。

社会保険は、雇用保険、健康保険、厚生年金になります。雇用保険は雇用保険と労災保険になります。

雇用保険は、失業保険の計算に関わるものであり、労災保険は業務上のけがや事故の補償に関わるものです。

健康保険と厚生年金は、標準報酬月額というものに基づき計算されます。この標準報酬月額は通常、毎年1回改訂され、基本的に1年間は変動なしになります。

この給与控除項目は複雑ですが、通常は給与ソフトを用いて計算するので、決められた項目をあらかじめ、設定しておけば、自動で給与ソフトが計算してくれます。

まとめ

給与明細は、毎月作成して従業員に配布するものですが、従業員としては、あまり明細を細かく確認している人は少ないかもしれません。ただし、給与明細は給与を支払った証明書であり、大事なものです。

また、給与計算のメインとしては、年末に行う年末調整があります。この年末調整では、毎月の給与から差し引きした源泉所得税が計算のもととなります。個人ごとに年収の金額は異なり、給与所得の金額は異なるため、納付するべき所得税は異なります。年末調整では、毎月の給与から差し引きした源泉所得税と納付するべき所得税を比較して、精算します。

また、社会保険としては、雇用保険は失業保険の計算、厚生年金は将来の年金の計算に関係します。

よって、給与明細は個人のお金に関する重要な基本情報であり、大切に扱う必要があります。

Gozal給与計算では勤怠情報から従業員の給与を自動で計算して、給与明細もワンクリックで共有できます。

1クリック給与計算を試してみる。→https://gozal.cc/payroll

人事SaaS記事をキーワード検索

人気のSaaS記事

- [ 健康保険証 ] 保険者番号、記号、番号の意味

- 【2024年最新】おすすめの無料名刺管理アプリ10選を徹底比較!安全度や選び方もご紹介!

- 【2024年最新】つながりたくない人におすすめの名刺管理アプリをご紹介!つながらない対策方法も!

- 【2024年最新】関東のおすすめ地方移住先18選!地方移住のメリットや選ぶ基準も解説

- 【2024】九州地方人気の地方移住先おすすめ14選!地方移住のメリット・おすすめの市町村を紹介

- 【2024年最新】給与計算におすすめの本10冊を厳選!

- 個人でも使いやすい名刺管理アプリはどれ?名刺管理アプリの選び方とポイント!おすすめの紹介!

- 【2024年最新】近畿地方でおすすめの地方移住先9選~市町ごとの特徴・おすすめポイントを紹介~

- 給与計算をエクセルで行う方法とは?|便利な関数やメリットを紹介!

- 雨で自転車通勤しなかった従業員の交通費