退職者の住民税・特別徴収を終了する手続きとは

執筆: 『人事労務の基礎知識』編集部 | |

従業員がそれぞれ自分の住んでいる市区町村に納める税金が住民税ですよね。

住民税についても所得税と同じように、会社が従業員へ支払う給与から天引きをして、まとめて市区町村へ納める、という特別徴収の方法を取っていることがほとんどだと思います。

それでは、従業員が途中で退職してしまったら、残りの天引きする予定だった住民税はどうすればよいのでしょうか?

ここでは、従業員の退職時や転職する場合の住民税の手続きについて見ていきたいと思います。

特別徴収や普通徴収って何?

毎年1月に、従業員が住んでいる市区町村へ給与支払報告書を提出することにより、その従業員の住民税の申告をしたことになります。

これにより、その年度(その年の6月から5月まで)の住民税が計算され、毎年5月頃に各市区町村から納税額と納付書が送られてきます。

住民税の納税額と納付書が直接従業員に送られてきて、従業員自身が一括又は分割で住民税を納付する方法が普通徴収です。

住民税の納税額と納付書が会社に送られてきて、会社で従業員の給与から毎月住民税を天引きし、市区町村へ納める方法を特別徴収といいます。

つまり、従業員にとっては、年間の住民税額を毎月の給与からの天引きにより分割で納めていく、というイメージですね。

それでは、特別徴収にするか普通徴収にするか、いつ選択しているのでしょうか?

毎年1月の給与支払報告書を提出する時点で、従業員それぞれについて特別徴収分と普通徴収分とに分けて提出していると思います。

ここで選択しているんですね。

どの市区町村も、基本的には「特別徴収で」という姿勢のことが多いと思いますので、特別な事情がない限り、自然に特別徴収で選んでいることも多いですよね。

従業員退職後の手続き方法とは

ここまで、特別徴収と普通徴収について見てきました。

それでは特別徴収をとっている場合、従業員が退職する時には、退職後の住民税はどのようにすれば良いのでしょうか?

退職後で給与の支払はないから、給与から天引きすることはできない、しかし納付書は既に届いているので、どのようにしたらよいのか戸惑ってしまいますよね。

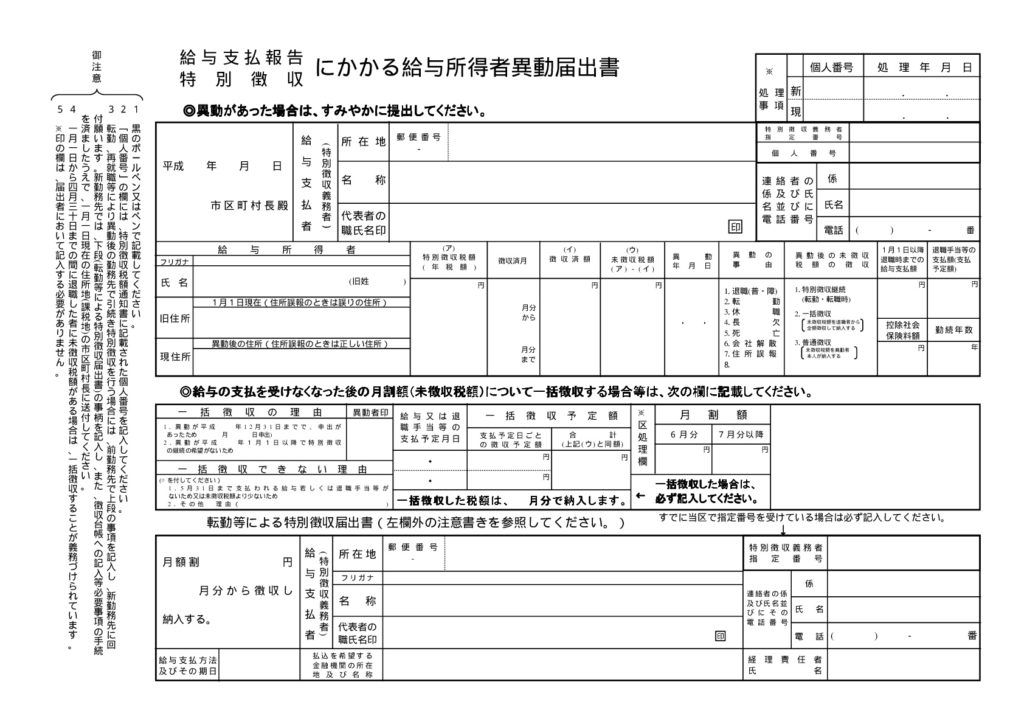

このような場合、「給与所得者異動届出書」を提出することになります。

引用:新宿区:給与支払報告・特別徴収にかかる給与所得者異動届出書[PDF形式:203KB]

多くの市区町村では、5月頃届く納税額と納付書の書類の中に給与所得者異動届出書も一緒に入っていると思います。

もしなければ、インターネットで検索してみましょう。

検索方法は、「○○市 給与所得者異動届出書」で出てくると思います。

その従業員が住んでいる市区町村をキーワードに入れて検索してみてくださいね。

多くの場合は、各市区町村のホームページから給与所得者異動届出書をダウンロードすることができると思います。

各市区町村で様式が違いますので、その従業員が住んでいる市区町村を検索することが重要ですね。

退職後の住民税の取り扱いについては、下記のような方法があり、給与所得者異動届出書に記載して選択することになります。

- 退職時に、残りの住民税を従業員から一括徴収して納付する。

- 転職するのであれば、残りの住民税は転職先で給与から天引きする。(特別徴収の継続)

- 退職後は、残りの住民税を従業員自身が納付する。(普通徴収)

この方法をとった場合に、退職後の納付書はいつごろ従業員の手元に届くか、ということですが、会社で各市町村に給与所得者異動届出書を提出後、事務処理が済んだ後ということなので、1、2ヶ月程度はかかることになると思います。それ以上かかる場合は、市区町村へ問い合わせた方が良いかもしれませんね。

従業員が退職する時期によっては、一括徴収して納付、という方法しか選べない場合もあります。退職日によって、下記ルールで納付するのが原則です。

【1月1日から、4月30日までに退職した場合】

退職月から5月支払い分までを一括して納税する義務が原則的にあります。

※ 退職時の給与が、支払わなければならない住民税額を下回る場合、普通徴収でも大丈夫とされています。

【6月1日から、12月31日までに退職した場合】

一括徴収の義務はありません。

退職する従業員の要望により、一括徴収することもできます。

【5月1日から、5月31日までに退職した場合】

通常通り、最後の給与から住民税を天引します。

給与所得者異動届出書の書き方は?

ここでは、具体的に給与所得者異動届出書の書き方を見ていきたいと思います。

主に記載する内容は、「特別徴収指定番号」や、会社を辞める従業員の「特別徴収額(1年間の税額)」、「徴収済の税額(給与から既に天引きして市区町村に納めた額)」や、「未徴収額(これから徴収する予定だった額)」です。

納付済の住民税の領収書や給与明細等を確認しながら、記載してみてくださいね。

また、重要な記載項目が、退職後の住民税をどうするか、というところです。

一括徴収するのか、普通徴収に切り替えるのか、特別徴収を継続するのか、しっかりと選んで記載しましょう。

提出期限は、給与を支払わなくなった翌月の10日までとなっていますので、忘れずに提出するようにしたいものですね。

細かい書き方について分からないところがあれば、各市町村のホームページなどでご確認くださいね。

転職先での従業員の住民税、その引き継ぎ方法は?

給与所得者異動届出書の様式を見ると、従業員が次の転職先での特別徴収を希望する場合には、転職先の情報を記載する欄があると思います。

ここに必要な情報を記載することにより、転職先でも引き続き給与から住民税を天引きする手続きができます。

しかし、会社が従業員の次の転職先の情報を知ることは難しい場合が多いですよね。

現実的には、退職後は一旦普通徴収に切り替える方法を選択して、給与所得者異動届出書を提出し、転職後に転職先が特別徴収に切り替える手続きをするという方法が良いと思います。

まとめ

住民税の納付方法は、会社で従業員の給与から天引きをして納める特別徴収と、従業員が自分で納付する普通徴収の2つの方法があり、一般的には特別徴収をとっているところが多いと思います。

特別徴収をとっている場合に戸惑ってしまうのが、従業員が転職した場合の手続きですが、これについては給与所得者異動届出書を提出し、退職時に一括して徴収し納付するか、普通徴収に切り替えるか、転職先での特別徴収を継続するかの3つの方法から選択することになるということを見てきました。

どの方法をとる場合も、提出する書類は「給与所得者異動届出書」になります。

この書類は各市町村によって様式が違うので、詳しくは退職する従業員の住所がある市区町村のホームページなどでご確認くださいね。

人事SaaS記事をキーワード検索

人気のSaaS記事

- [ 健康保険証 ] 保険者番号、記号、番号の意味

- 【2024年最新】おすすめの無料名刺管理アプリ10選を徹底比較!安全度や選び方もご紹介!

- 【2024年最新】つながりたくない人におすすめの名刺管理アプリをご紹介!つながらない対策方法も!

- 【2024年最新】関東のおすすめ地方移住先18選!地方移住のメリットや選ぶ基準も解説

- 【2024】九州地方人気の地方移住先おすすめ14選!地方移住のメリット・おすすめの市町村を紹介

- 【2024年最新】近畿地方でおすすめの地方移住先9選~市町ごとの特徴・おすすめポイントを紹介~

- 個人でも使いやすい名刺管理アプリはどれ?名刺管理アプリの選び方とポイント!おすすめの紹介!

- 【2024年最新】給与計算におすすめの本10冊を厳選!

- 雨で自転車通勤しなかった従業員の交通費

- 北欧スウェーデンの、6時間労働制とワークライフバランス